【※2024年9月13日に新リース会計基準が公表され(2027年4月1日以後の期首から適用開始)、会計上、オペレーティングリースは一部を除き、廃止されます。新リース基準については、新リース会計基準「リースに関する会計基準」の概要に記載しております。】

2023年5月 2日に企業会計基準委員会から「リースに関する会計基準(案)」等がついに公表されました。

内容としては、原則、借手のオペレーティングリース会計処理(リース料の支払いをそのまま費用とする会計処理)がなくなるということになります。

つまりは、借手において、すべてのリースについて、資産及び負債を計上するということになります。

リース料総額が300万円以下の場合(重要性がない場合)、リース期間が1年以下のリースについては、従来通り、リース料を費用処理するとはしているようですが。(公開草案リース適用指針18-20項)

会計処理に結構な影響を与える変更なのですが、世間では、あんまり盛り上がってないように思いますが、気のせいですかね。

といっても、借手の処理において、会計上、資産と負債が増えるだけなので、ROA(総資産利益率)なんかを気にしない限りは、気にならないですが、上場企業の子会社が負債200億円を超えてしまって、会社法の会計監査の対象となってしまったりすることがあるかもしれないですね。

大きな変更項目として、まずリースの定義が変更されています。

「リース」とは、原資産を使用する権利を一定期間にわたり対価と交換に移転する契約又は契約の一部分をいう。(公開草案リース会計基準5項)

以前は、ファイナンスリースかオペレーティングリースのどちらになるかという判定に注力していましたが、リース会計基準適用後は、リースに該当するかどうかという判定になりそうです。

リースを含む契約については、リースとリースでない部分とに分けて会計処理を行う必要があります。(公開草案リース会計基準26項)

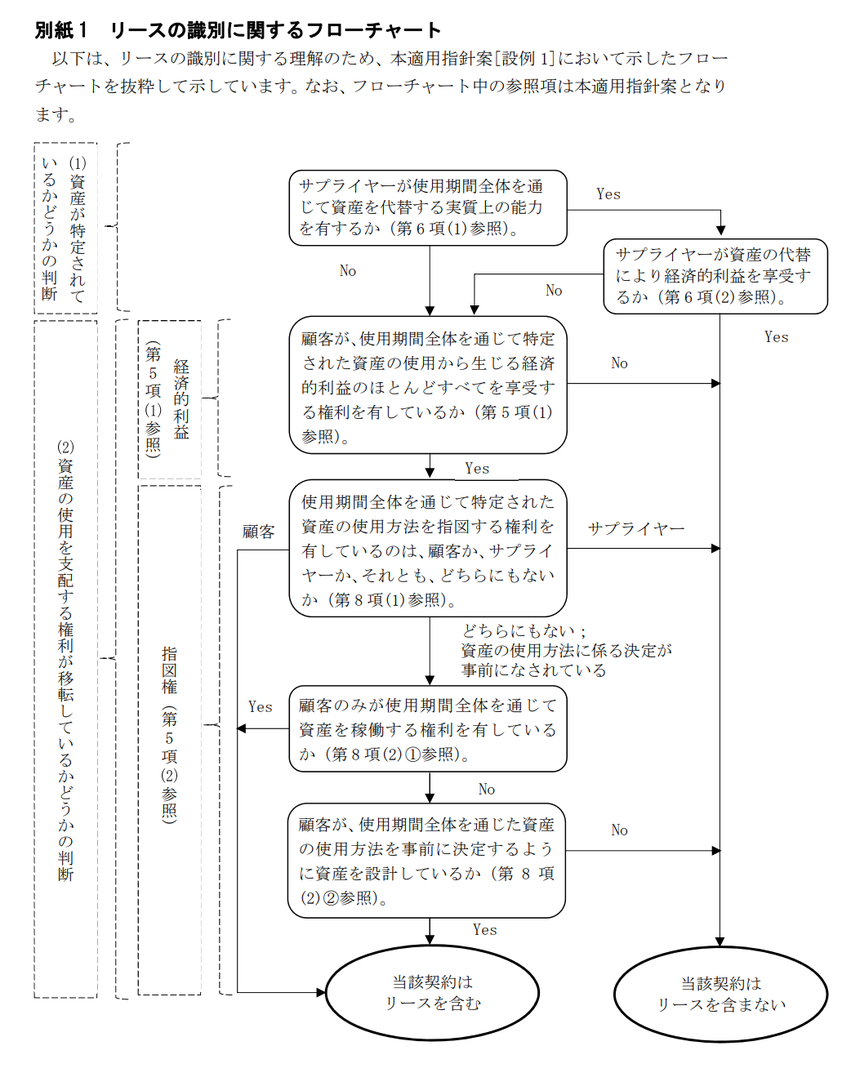

参考に下記に、リースに該当するかどうかの判定表を載せておきます。

肝心な会計処理ですが、借手は、リース負債の計上額を算定するにあたって、原則として、リース開始日において未払である借手のリース料からこれに含まれている利息相当額の合理的な見積額を控除し、現在価値により算定する方法となります。(公開草案リース会計基準32項)

従来のファイナンスリースとほぼ同様な会計処理となるかと思います。

資産(使用権資産)の計上は、リース負債に付随費用と前払リース料を加えた額となるようです。

また、所有権移転と移転外を判定するのも従来通りと思われますが、所有権移転と移転外というワードの使用はなくなったため、微妙に違っていたりするのでしょうか。

個人的には、所有権移転と移転外の区別もやめちゃえばよいのにと思ったりするのですが。

貸手については、貸手は、契約におけるリースを構成する部分について、リース会計基準及びリース適用指針に定める方法によりファイナンスリース又はオペレーティングリースの会計処理を行い、契約におけるリースを構成しない部分について、該当する他の会計基準等に従って会計処理を行うことになります。(公開草案リース適用指針12項)

貸手については、オペレーティングリース、所有権移転、移転外というワードは健在で、貸手は、リースをファイナンスリースとオペレーティングリースに分類するとなっています。(公開草案リース会計基準41項)

ファイナンスリースとオペレーティングリースの分類については、従来同様の現在価値基準と経済耐用年数基準が採用されています。(公開草案リース適用指針58項)

ということは、貸手にとっては、このリース基準はあまり影響がないということでしょうか。

リースの節税商品を販売している会社に配慮したのか、国際会計基準がそうなっているのかはわからないですが。。。

そうなると、貸手にも借手にもB/S上にリース資産があるということもありえますよねぇ。

貸手と借手のどちらにも資産が計上されるというのは、どうなんでしょうか。

消費税の扱いが気になります。

借手において、すべてのリースでリース料総額の消費税控除ができるということであれば、節税商品がより助長されてしまうことになってしまうのではと思ったり。

借地権については、借手のリース期間を耐用年数とし、減価償却を行うことになります。(公開草案リース適用指針24項)

税務では、借地権は土地に準ずるものとして償却できませんので、こちらも税務の取り扱いが気になるところです。

セールアンドリースバックについても、変更されています。

リースバックが行われる場合であっても、売手である借手による資産の譲渡が次のいずれかであるときはセール・アンド・リースバック取引に該当しないとなっています。(公開草案リース適用指針50項)

(1) 企業会計基準第 29 号「収益認識に関する会計基準」に従い、一定の期間にわたり充足される履行義務(収益認識会計基準第 36 項)の充足によって行われるとき

(2) 企業会計基準適用指針第 30 号「収益認識に関する会計基準の適用指針」第 95項を適用し、工事契約における収益を完全に履行義務を充足した時点で認識することを選択するとき

リースバックについては、譲渡が売却に該当する場合と該当しない場合によって、会計処理が異なることになっているようです。

該当しない場合には金融取引、該当する場合であっても、借手が、資産からもたらされる経済的利益のほとんどすべてを享受することができ、かつ、資産の使用に伴って生じるコストのほとんどすべてを負担することとなる場合に該当する場合は金融取引として会計処理されるようです。

以前は、リースバックの処理は、売買取引+金融取引の処理でしたが、今回は、リースバックと金融取引として扱われるようです。

会計は、例によって国際会計基準に合わせるという、日本訛りを標準化しなさいという圧力よる変更ではないかと思うのですが、税務がどうなるのか、実務的にはかなり気になるところです。

リースにおいては、会計と税務のそもそもの考えが相違してしまっているという捻じれたことになっており、これを機に考えを統一するのでしょうか。

以前のように、一部分だけすり寄るというようなことをされると面倒だなと思ってしまいます。

借手の消費税控除については、税務当局側としては、あんまり気乗りしないかと思われますので、会計と税務はもう別ということになるのでしょうかね。

会計に関しては、色々意見がだされているようで、修正もあるかもしれないですが、税務がどうなるのか注目しています。

(参考)リースの判定表(公開草案より抜粋)